Мара: финансовые инвестиции

Понятие и роль финансовых инвестиций

Финансовые инвестиции представляют собой процесс вложения денежных средств в различные финансовые инструменты с целью получения прибыли. Эти вложения могут быть направлены в акции, облигации, паевые фонды, депозиты и другие финансовые активы. Основная цель инвестирования — увеличить первоначальный капитал за счёт доходов от процентов, дивидендов или роста стоимости активов.

Финансовые инвестиции играют ключевую роль в экономике, поскольку обеспечивают предприятия капиталом, необходимым для развития и расширения деятельности. Они способствуют эффективному распределению ресурсов между различными секторами экономики и поддерживают инновационные проекты. Благодаря инвестициям увеличивается производительность, создаются новые рабочие места, и экономика в целом становится более устойчивой.

Для частных инвесторов финансовые вложения – это способ сохранить и приумножить накопленные средства, защитить капитал от инфляции и обеспечить финансовую независимость. Важно отметить, что инвестиции связаны с определёнными рисками, поэтому необходима тщательная оценка инструментов и постоянный мониторинг рынка.

Основные виды финансовых инвестиций

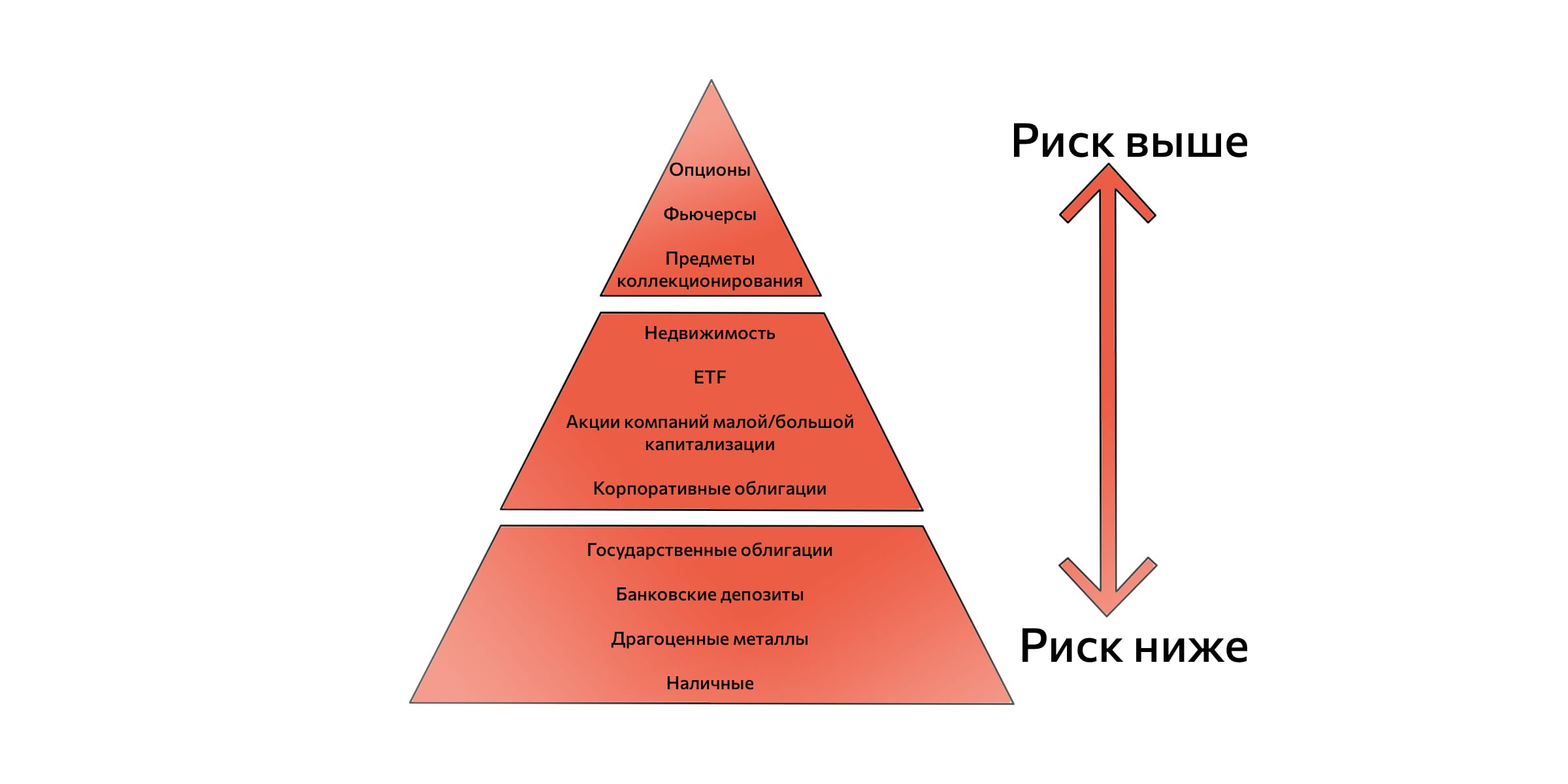

Существует несколько основных видов финансовых инвестиций, каждый из которых отличается уровнем риска, сроками и потенциальной доходностью. К самым распространённым видам относятся акции, облигации, депозиты и паевые инвестиционные фонды (ПИФы).

Акции представляют собой долевые ценные бумаги, дающие право на часть собственности компании и участие в распределении прибыли. Инвестиции в акции могут быть весьма прибыльными, однако сопровождаются большими рисками из-за волатильности рынка и изменения стоимости компаний.

Облигации — долговые инструменты, по которым эмитент обязуется выплатить инвестору проценты и вернуть основную сумму долга в срок. Такие вложения считаются менее рискованными по сравнению с акциями, особенно если облигации выпущены государством или крупными корпорациями.

Депозиты в банках — наиболее консервативная форма инвестиций с фиксированной доходностью. Этот вариант подходит инвесторам с низкой толерантностью к рискам, однако доходность здесь обычно ниже, чем на фондовом рынке.

Паевые инвестиционные фонды позволяют аккумулировать средства множества инвесторов и профессионально управлять ими, снижая риски и повышая шансы на получение прибыли. Разнообразие фондов на рынке даёт возможность выбрать подходящую стратегию и уровень рисков.

Анализ рисков в финансовых инвестициях

Одним из ключевых аспектов успешного инвестирования является понимание и управление рисками. Риски могут быть связаны с изменениями на рынке, макроэкономическими факторами, рыночной волатильностью, кредитоспособностью эмитентов и другими обстоятельствами.

Систематический риск зависит от общего состояния экономики и рынка, и от него невозможно полностью защититься путём диверсификации. Несистематический риск связан с отдельными компаниями или отраслями и может быть уменьшен правильным выбором активов и распределением средств.

Для оценки рисков инвесторы используют различные методы, включая статистические показатели, такие как стандартное отклонение доходности, коэффициенты Шарпа и Бета, а также качественный анализ новостей и экономических трендов. Постоянный мониторинг и корректировка портфеля помогают уменьшить негативное влияние рисков и увеличить потенциальную доходность.

Стратегии инвестирования на финансовых рынках

Выбор стратегии инвестирования зависит от целей, временного горизонта и уровня приемлемого риска для инвестора. Основные стратегии включают долгосрочные вложения, активное инвестирование, пассивное инвестирование и диверсификацию.

Долгосрочные инвестиции ориентированы на получение прибыли через несколько лет или десятилетий, что позволяет переждать кратковременные колебания рынка. Такая стратегия подходит для инвесторов, стремящихся к стабильному росту капитала без значительных рисков.

Активное инвестирование предполагает частые сделки и попытки поймать рыночные тренды ради получения более высокой доходности. Эта стратегия требует от инвестора глубоких знаний рынка и времени для анализа.

Пассивное инвестирование основывается на покупке индексных фондов или ETF, что позволяет следовать за рынком в целом и снижать издержки на управление. Это один из наиболее популярных методов среди начинающих инвесторов.

Диверсификация — ключевой элемент любой стратегии, позволяющий уменьшить риски за счёт вложений в разные классы активов, отрасли и географические регионы.

Влияние макроэкономических факторов на финансовые инвестиции

Макроэкономические факторы значительно влияют на динамику финансовых рынков и результаты инвестиций. Среди них — уровень инфляции, процентные ставки, экономический рост, политическая стабильность и международные события.

Высокая инфляция снижает реальную доходность инвестиций и заставляет инвесторов искать инструменты, способные сохранить и приумножить капитал. Изменение процентных ставок центральным банком влияет на стоимость заимствований и привлекательность облигаций и депозитов.

Экономический рост ведет к повышению прибыли компаний, улучшению рынка труда и увеличению потребительского спроса, что положительно отражается на стоимости акций и других активов. Наоборот, экономический спад приводит к снижению доходности и росту неопределённости.

Политическая и геополитическая нестабильность вызывают риски и неопределённость, что может привести к резким колебаниям финансовых рынков. Поэтому инвесторам важно учитывать эти факторы при принятии решений и распределении капитала.

Роль технологий в современных финансовых инвестициях

Современные технологии значительно изменили подход к финансовым инвестициям, открыв новые возможности и инструменты для инвесторов всех уровней. Электронные торговые платформы, алгоритмическое инвестирование, искусственный интеллект и блокчейн стали неотъемлемой частью инвестиционного процесса.

Электронные платформы делают доступным торговлю ценными бумагами для широкого круга пользователей, упрощая процесс покупки и продажи активов, а также предоставляя аналитические инструменты в режиме реального времени.

Алгоритмическое инвестирование и робо-консультанты снижают влияние человеческого фактора и помогают управлять портфелем с учётом заданных параметров и рыночных условий. Эти технологии позволяют оптимизировать процессы и минимизировать издержки.

Технология блокчейн способствует прозрачности и безопасности финансовых операций, а также открывает пути для инвестирования в цифровые активы, такие как криптовалюты и токены. Инновации продолжают трансформировать рынок, делая его более доступным и эффективным.

Налоговые аспекты и регулирование финансовых инвестиций

Налогообложение играет важную роль в инвестиционной деятельности, так как влияет на итоговую доходность вложений. Разные типы инвестиций облагаются налогами по-разному — это могут быть налоги на доходы, на прирост капитала или дивиденды.

Знание налогового законодательства позволяет инвесторам оптимизировать свои вложения и минимизировать налоговые обязательства законными методами. В некоторых странах существуют льготные режимы для долгосрочных инвестиций или специальные счета, освобождающие часть доходов от налогообложения.

Также важным фактором является регулирование финансового рынка, которое направлено на защиту интересов инвесторов и обеспечение прозрачности. Регуляторы контролируют деятельность брокерских компаний, фондов и других участников рынка, устанавливая правила раскрытия информации и требования к деятельности.

Для успешного инвестирования важно понимать действующие нормы и своевременно адаптироваться к изменениям законодательства и регулирующих органов.

Психология инвестора и её влияние на инвестиционные решения

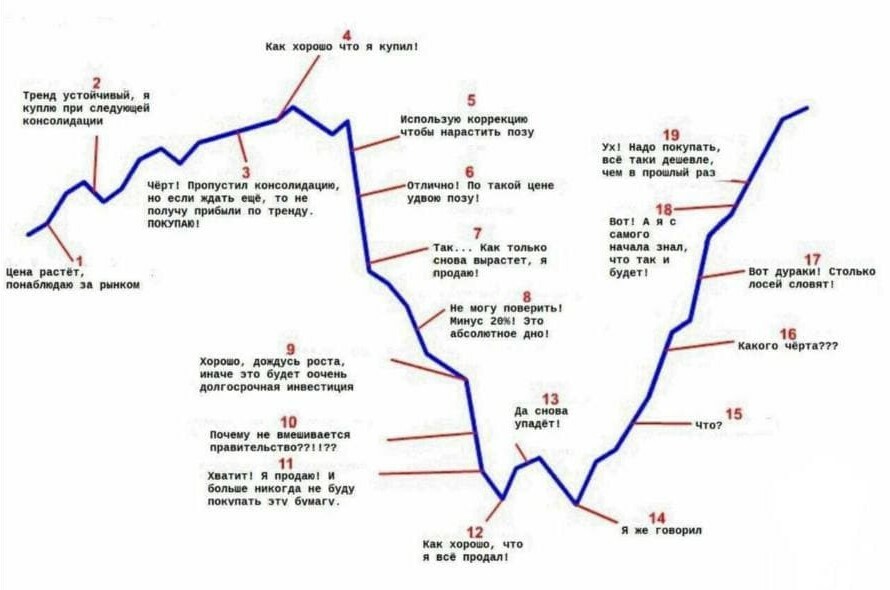

Психологические факторы значительно влияют на поведение инвесторов и качество принимаемых ими решений. Эмоции, такие как страх, жадность, эйфория или паника, могут приводить к иррациональным действиям, которые вредят инвестиционному портфелю.

Одной из частых ошибок является следование стадному инстинкту — покупка активов на пике их стоимости и продажа во время падения. Также инвесторы склонны переоценивать собственные знания, что приводит к излишней активности и увеличению транзакционных издержек.

Разработка чёткой инвестиционной стратегии, соблюдение дисциплины и регулярный пересмотр портфеля помогают преодолеть психологические ловушки. Обучение и опыт также способствуют развитию навыков уверенного и рационального инвестирования.

Важным аспектом является умение контролировать эмоции, использовать объективные данные и не поддаваться краткосрочным колебаниям рынка, чтобы обеспечить стабильный рост капитала.

Влияние глобализации на финансовые инвестиции

Глобализация рынков капитала предоставила инвесторам огромные возможности для диверсификации и доступа к зарубежным активам. Сегодня можно легко инвестировать в иностранные акции, облигации, недвижимость и другие финансовые инструменты через международные площадки.

Глобализация увеличивает ликвидность рынков, способствует техническому и информационному развитию, а также приводит к сближению норм регулирования, что облегчает кросс-бордерные инвестиции.

Однако международные инвестиции сопряжены с дополнительными рисками, такими как валютные колебания, политическая нестабильность и различия в правовых системах. В связи с этим инвесторы должны тщательно анализировать и учитывать эти факторы при построении своего портфеля.

Эффективное использование глобальных возможностей требует знаний международной экономики, понимания особенностей различных рынков и гибкости в стратегии инвестирования.

Практические советы по успешному инвестированию

Для достижения успеха в финансовых инвестициях необходимо придерживаться ряда практических рекомендаций. Прежде всего, важно определить свои финансовые цели и временные горизонты, что позволит выбрать подходящие инструменты и стратегии.

Создание диверсифицированного портфеля — один из ключевых шагов, который позволяет снизить риски и повысить стабильность доходности. Рекомендуется распределять инвестиции между разными классами активов и сектором экономики.

Регулярный мониторинг и пересмотр портфеля необходимы для адаптации к изменяющимся рыночным условиям и корректировки стратегии. Не стоит поддаваться панике при краткосрочных колебаниях, важно сохранять долгосрочную перспективу.

Также важно поддерживать высокий уровень финансовой грамотности, следить за новостями и использовать современные инструменты анализа. Наконец, следует избегать необоснованных рисков и предлагать инвестиции на основе объективных данных и собственного анализа.

Вопросы и ответы по теме статьи

Что такое финансовые инвестиции?

Финансовые инвестиции — это процесс вложения денежных средств в различные финансовые инструменты с целью получения прибыли.

Какие основные виды финансовых инвестиций существуют?

К основным видам относятся акции, облигации, депозиты и паевые инвестиционные фонды.

Какую роль играют макроэкономические факторы в инвестициях?

Макроэкономические факторы, такие как инфляция, процентные ставки и экономический рост, влияют на доходность и риски инвестиций.

Почему важно диверсифицировать инвестиционный портфель?

Диверсификация снижает риски путем распределения средств между разными классами активов и секторами экономики.

Какие технологии сейчас активно используются в инвестициях?

Используются электронные торговые платформы, алгоритмическое инвестирование, робо-консультанты и блокчейн-технологии.